Il ritorno in auge del mercato monetario è già terminato?

Carmignac’s Note

« I tassi di interesse sono alla base di qualsiasi calcolo o transazione finanziaria. »

Questo ciclo economico è unico sotto molti aspetti, e i movimenti di mercato lo dimostrano: un 2022 fortemente al ribasso, un 2023 particolarmente al rialzo, una stretta monetaria senza precedenti. Tuttavia, molti investitori e risparmiatori sono stati guidati, come di consueto, sia dal forte desiderio di profitto che dall’avversione al rischio.

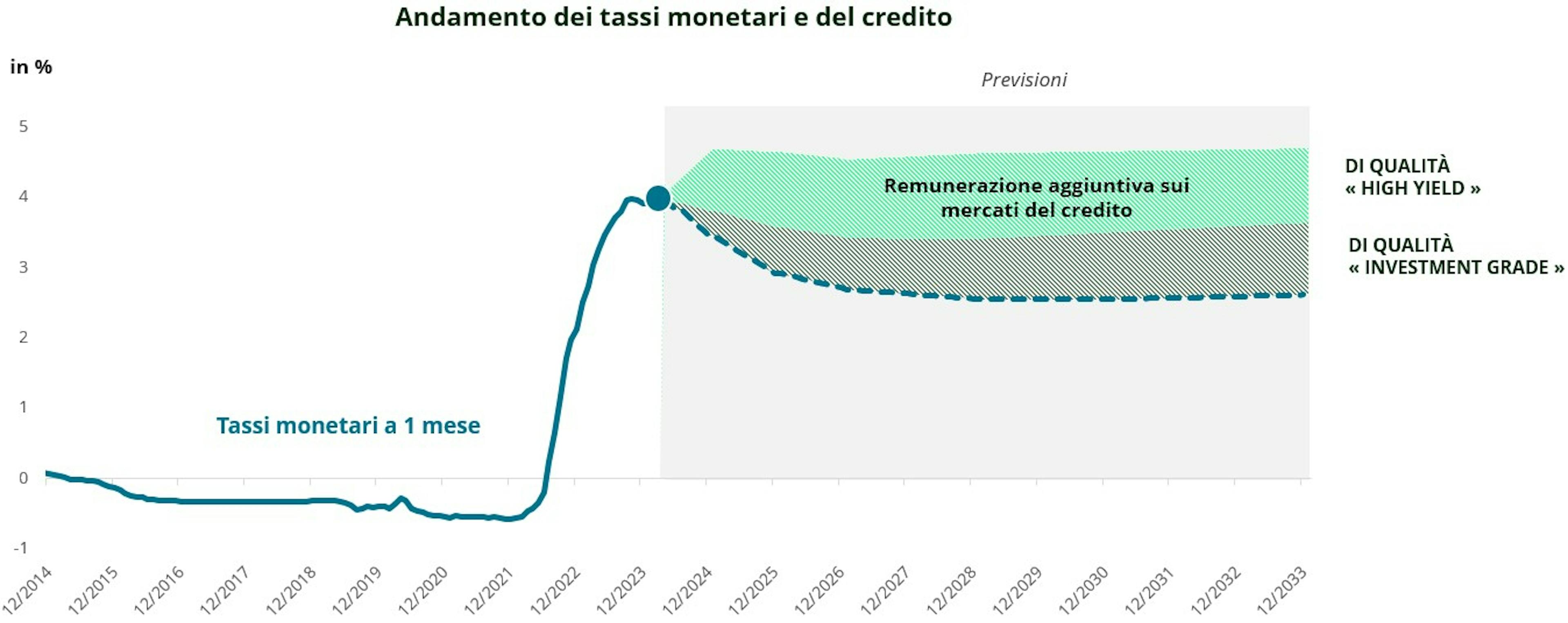

Hanno sostenuto il movimento di aumento dei rendimenti monetari (linea blu nel grafico)1, incoraggiati da prospettive di remunerazioni vantaggiose2 (che ad oggi possono raggiungere quasi il 4% del rendimento nominale – punto blu nel grafico) ma anche dai timori che potesse ripetersi la situazione del 2022, quando il prezzo delle azioni e quello delle obbligazioni erano crollati nello stesso momento.

I governi ne hanno beneficiato; i programmi di offerta di prodotti di risparmio a livello nazionale hanno avuto molto successo in Europa3, e il Tesoro statunitense si è finanziato attraverso emissioni a breve termine. Anche gli investitori ne hanno tratto vantaggio; era giusto privilegiare gli asset monetari nel 2022 e nella prima metà del 2023. Tuttavia, è importante non ignorare il cambio di rotta delle Banche Centrali e le sue ripercussioni. Un numero crescente di questi programmi di risparmio sta giungendo a scadenza. La previsione di calo dei tassi della politica monetaria porta a una diminuzione della remunerazione degli asset monetari in prospettiva futura (linea blu tratteggiata nel grafico).

L’investitore e il risparmiatore devono essere consapevoli del fatto che se attualmente un fondo monetario o un conto a termine offrono un rendimento a un tasso nominale interessante, questo tasso sarà probabilmente inferiore al momento del rinnovo dell’investimento. Tranne che nel caso di ripresa dell’inflazione e di aumento dei tassi di interesse, i rendimenti offerti dai mercati monetari sono destinati a diminuire. Pertanto, gli investitori e i risparmiatori si troveranno a dover fronteggiare il rischio di reinvestimento, ovvero il rischio di incorrere in perdite relative qualora i rendimenti degli investimenti attuali dovessero essere reinvestiti a un tasso di interesse più basso.

Come porvi rimedio?

È importante garantire già oggi rendimenti interessanti in prospettiva futura. I mercati del credito offrono rendimenti aggiuntivi di cui un investitore può godere per i prossimi trimestri, o addirittura anni. L’area verde tratteggiata nel grafico corrisponde alla remunerazione aggiuntiva offerta attualmente dai mercati del credito rispetto al tasso monetario. In altre parole, si tratta del “mancato guadagno”, compreso tra l’1% e il 2% annuo, in cui incorrerebbe qualsiasi investitore che decidesse di mantenere le proprie posizioni sui mercati monetari o che dovesse tardare a riallocare il proprio capitale, e questa mancata performance è tutt’altro che trascurabile.

La forte propensione per le strategie che offrono rendimenti aggiuntivi dovrebbe contribuire al buon andamento degli asset che offrono un carry interessante e al ritorno in auge della gestione attiva a scapito degli asset monetari. Comprendere il comportamento degli investitori, che a sua volta dipende in gran parte dalle iniziative delle Banche Centrali, è fondamentale se non altro per il suo impatto sul loro posizionamento speculativo. I tassi di interesse sono alla base di qualsiasi calcolo o transazione finanziaria, come direbbe Schumpeter.

ANALISI ESEMPLIFICATIVA

Prendiamo in considerazione un investitore che possiede 50.000 euro da investire.

Qualora questo importo venisse investito sui mercati monetari su un orizzonte temporale di due anni:

o l’importo verrebbe bloccato per l’intero periodo al tasso del 3% e frutterebbe alla fine 3.000 euro, un rendimento nettamente inferiore al tasso attuale del 4% della politica monetaria della Banca Centrale Europea, dato che il mercato sta già scontando tagli dei tassi;

oppure l’importo verrebbe investito su periodi più brevi nei due anni successivi. Il tasso applicato sarebbe pari al 4% nei primi tre mesi ma successivamente, di pari passo con i tagli dei tassi effettuati dalla Banca Centrale Europea, il tasso applicato continuerebbe a diminuire raggiungendo il 2% o il 2,5% nel giro di qualche trimestre, con un rendimento finale di 3.500 euro, in base alle aspettative attuali.

Qualora tale importo venisse investito sui mercati del credito su un orizzonte temporale di due anni, registrerebbe un profitto di 3.800 euro se investito nel credito di qualità “investment grade”, in base alle aspettative attuali, e di 4.700 euro investendo sul mercato del credito high yield, sulla base delle stesse aspettative.

Il gestore obbligazionario attivo dispone di tutta una serie di strumenti per migliorare il rendimento di un portafoglio, in particolare attraverso i mercati del credito. Ma può anche cercare di trarre vantaggio da altri driver di performance, come la gestione della duration o dell’inflazione. Ciò è particolarmente evidente a partire dal secondo semestre del 2023, quando i Fondi attivi hanno registrato performance nettamente superiori agli asset monetari. Ovviamente, il rischio di tasso di interesse e quello di credito sono più elevati, ma in un contesto in cui l’economia appare resiliente, la disinflazione prosegue il proprio trend e le Banche Centrali effettuano tagli dei tassi, le performance potrebbero divergere in modo molto significativo, mettendo in luce un effettivo mancato guadagno per gli investitori sul mercato monetario.

2I tassi offerti da questi strumenti monetari e da altri prodotti di risparmio a livello nazionale sono stati i più interessanti dai tempi delle grande crisi finanziaria del 2008.

3Raccolta record per il Livret A (Libretto di risparmio francese), pari a 30 miliardi di euro, e per i BTP Valore italiani, pari a 35 miliardi di euro, solo per citarne un paio.

Recenti analisi

I due volti della transizione demografica

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)