Flash Note

A l’aube d’un changement majeur de l’environnement des marchés financiers ?

A la suite de la crise de la Covid-19 et des mesures prises pour relancer l’économie, l’environnement dans lequel évoluent les investisseurs depuis 10 ans pourrait profondément changer à moyen terme, avec une croissance restant faible mais couplée à une augmentation des prix et une hausse des taux d’intérêt.

L’environnement dans lequel évolue l’économie mondiale depuis une décennie pourrait connaître une nouvelle phase à la suite de la crise sanitaire. Ce changement pourrait modifier en profondeur le comportement des entreprises et des consommateurs mais aussi celui des investisseurs en Bourse à moyen terme alors que la croissance économique devrait rester faible.

Pendant 10 ans, l’économie mondiale a affiché une croissance atone associée à une stagnation des prix et à des baisses de taux d’intérêt, devenus négatifs dans certains cas, sous l’impulsion des banques centrales, qui régulent l’activité économique. L’éclatement de la crise sanitaire de la Covid-19 il y a un an au niveau mondial a donné lieu à des mesures supplémentaires de la part des gouvernements pour relancer l’économie. Parmi ces mesures figurent des aides financières accordées aux entreprises mais aussi, dans le cas des Etats-Unis, des chèques de 1 200 dollars envoyés directement aux personnes dont les revenus annuels n’excédaient pas 75 000 dollars.

Les différentes aides annoncées aux quatre coins de la planète et les espoirs d’un retour à une vie normale grâce aux vaccins contre la Covid-19 ont rassuré les investisseurs. Depuis le début de l’année, les actions ont ainsi gagné près de 2 % dans le monde1 , et ont même bondi de plus de 70 % depuis leur point bas de l’an dernier touché fin mars. Depuis janvier 2011, elles ont pratiquement doublé.

Cependant, la perspective d’une amélioration de l’économie mondiale pourrait paradoxalement générer aujourd’hui des craintes sur les marchés financiers. Le rebond économique espéré cette année dopé par la consommation, après son coup d’arrêt en 2020, pourrait entraîner une hausse des prix et des taux d’intérêt. S’il est trop important, un tel relèvement des taux pourrait peser sur le prix des actions. C’est notamment ce que les investisseurs redoutent avec l’économie américaine qui pourrait reprendre trop brutalement avec une croissance restant forte au-delà de 2021, ce qui pourrait nécessiter une intervention précipitée de la banque centrale pour éviter la surchauffe.

Or, des taux plus élevés signifient un renchérissement des coûts d’emprunt ou des crédits à la consommation. De plus, une augmentation des taux d’intérêt peut rendre les placements en actions moins attractifs pour les investisseurs et les épargnants qui sont alors davantage séduits par des produits financiers devenus plus rémunérateurs comme les obligations – des titres permettant aux entreprises de se financer en empruntant de l’argent sur les marchés financiers.

La reprise peut-elle durer ?

« Pour résister à une hausse des taux d’intérêt, les actions auront besoin d’une croissance suffisamment forte des résultats financiers des entreprises », explique Didier Saint-Georges, Membre du Comité d'Investissement Stratégique de Carmignac. « Cela devrait être le cas cette année compte tenu de la reprise économique attendue. Mais combien de temps cette reprise pourrait-elle durer ? »

Le choc économique de l’an dernier va certainement laisser des cicatrices profondes dans certains secteurs comme le transport aéronautique ; le marché de l’emploi est en outre très fragilisé ; et les inégalités se sont encore accrues. Avec un décalage, il est également probable que le nombre de faillites de petites et moyennes entreprises (PME) augmente considérablement dans quelques mois.

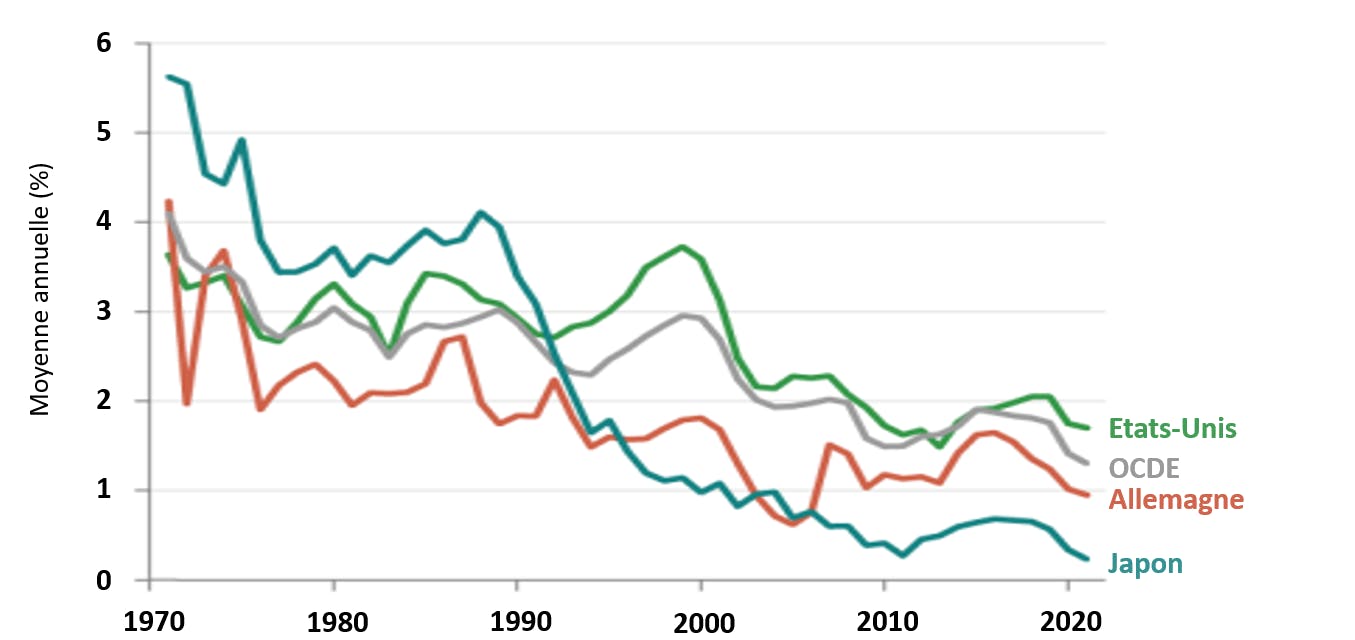

La tentation pour des Etats endettés d’augmenter les impôts à partir de l’an prochain n’est pas à exclure également. Or, la croissance potentielle de l’économie mondiale n’a cessé de baisser ces dernières décennies, à cause de la démographie, du surendettement, du manque d’investissements…

Le scénario à moyen terme d’une croissance toujours faible au niveau mondial, couplée à une hausse des prix, est donc une possibilité sérieuse, ce qui pourrait créer un environnement compliqué pour la Bourse.

« C’est aux Etats-Unis que la situation est la plus instable, donc c’est là que nous concentrons une grande partie de la gestion de nos risques », souligne Kevin Thozet, Membre du Comité d'Investissement de Carmignac, mettant en garde contre les effets en Europe d’une éventuelle correction des marchés financiers américains.

Pour l’instant, l’Europe présente assez peu de risque de surchauffe mais son environnement offre aussi un potentiel de croissance limité. « Cette situation peut inciter les investisseurs à sélectionner des titres dont ils espèrent qu’ils feront mieux que les indices boursiers. C’est ce que nous faisons notamment dans nos fonds diversifiés comme Carmignac Patrimoine et Carmignac Portfolio Patrimoine Europe », observe Kevin Thozet.

De son côté, la Chine constitue un terrain d’investissement plutôt sain. Les exportations chinoises ont beaucoup profité l’an dernier des plans de soutien aux Etats-Unis et en Europe, et le pays devrait bénéficier de la reprise mondiale. La hausse des prix y est en outre très faible. Et à la différence d’autres pays, la Chine dispose de marges de manœuvre pour baisser ses taux d’intérêt en cas de besoin.

« Dans un tel contexte, nous continuons d’adopter une stratégie dite ‘’barbell’’ qui consiste à investir en même temps dans des actifs présentant des profils de risques opposés », précise Gergely Majoros, Membre du Comité d'Investissement de Carmignac. « Nous investissons à la fois dans des valeurs pour lesquelles nous anticipons une forte croissance à long terme et offrant une très bonne visibilité, dont une part importante se trouve en Chine, mais aussi dans des titres qui devraient profiter de la réouverture des économies à plus court terme. »

Carmignac Patrimoine E EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

Le Fonds présente un risque de perte en capital.

Carmignac Portfolio Patrimoine Europe A EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION : Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

TAUX D’INTÉRÊT : Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

CRÉDIT : Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CHANGE : Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

Le Fonds présente un risque de perte en capital.

1 Performance de l’indice mondial MSCI ACWI en dollars au 05/03/2021

2Indicateur de référence : 50% MSCI AC World NR (USD) (dividendes nets réinvestis), 50% ICE BofA Global Government Index (USD) (coupons réinvestis). Rebalancé trimestriellement. Jusqu'au 31/12/2020 l'indice obligataire était le FTSE Citigroup WGBI All Maturities Eur. Source : Carmignac au 05/03/2021.

3Indicateur de référence : 50% Stoxx Europe 600 (dividendes nets réinvestis), 50% BofA Merrill Lynch All Maturity All Euro Government. Rebalancé trimestriellement. Source : Carmignac: au 05/03/2021