Flash Note

Il 2023 è l’anno giusto per introdurre la Cina nel portafoglio core?

- Data di pubblicazione

-

Lunghezza

5 minuto/i di lettura

Recentemente i mercati finanziari cinesi hanno registrato una volatilità elevata a causa del giro di vite normativo, le tensioni geopolitiche e la recessione economica scatenata da una draconiana politica di contrasto al Covid. Tuttavia, il 2023 – l’anno cinese del Coniglio, simbolo di pace, ritorno alla normalità e altro ancora – potrebbe aprire un nuovo capitolo per le azioni cinesi e far emergere molte opportunità, in particolare nei settori correlati ai beni di consumo.

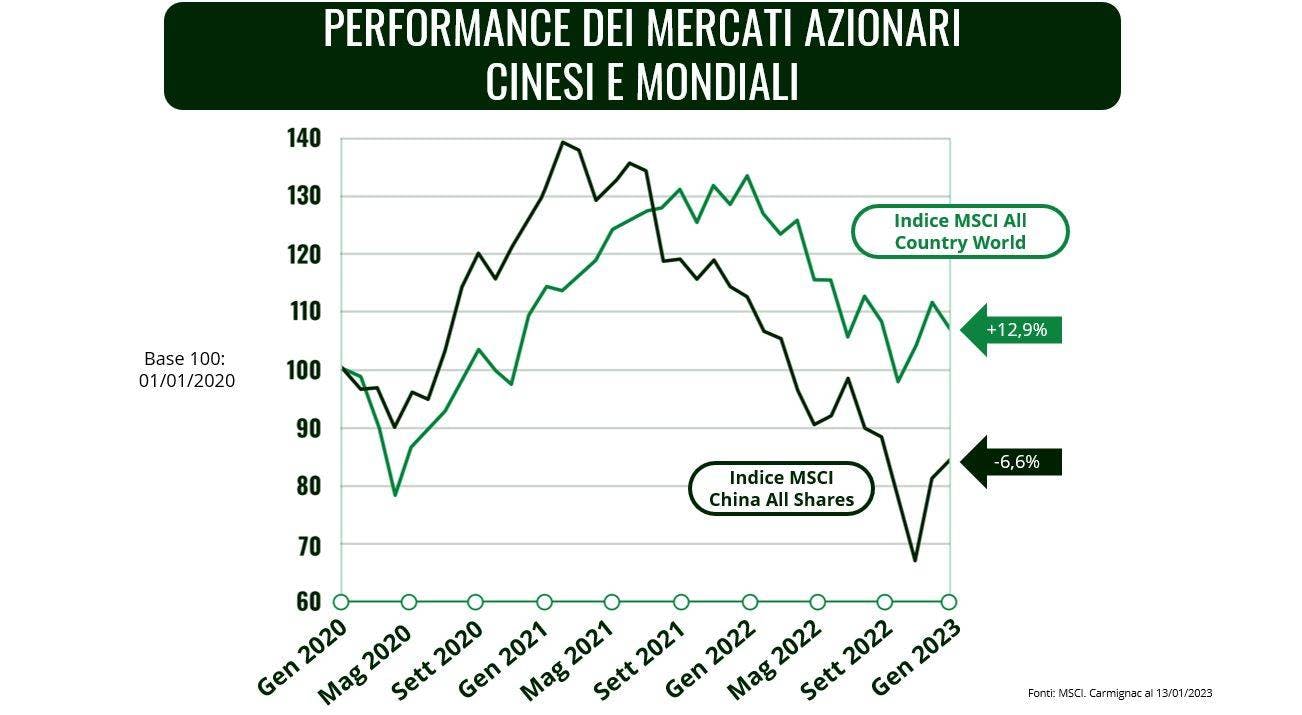

Le azioni cinesi hanno generato rendimenti di tutto rispetto nel 2020 per poi crollare nel 2021–2022 per una serie di decisioni politiche e altri eventi che hanno alimentato l’ansia degli investitori esteri, per esempio l’inasprimento delle normative per alcuni settori di attività, i guai finanziari del gigante immobiliare Evergrande, le normative più severe sulla trasparenza delle società cinesi quotate negli Stati Uniti, senza dimenticare la rigida politica zero-Covid e i timori di un’invasione di Taiwan all’indomani dello scoppio del conflitto in Ucraina.

Il 2023 sarà un anno di normalizzazione per l’economia e i mercati finanziari cinesi e potrebbe essere interessante investire in azioni cinesi. Gli asset manager globali potrebbero quindi considerare di introdurre le azioni cinesi nei portafogli.

Un futuro più brillante

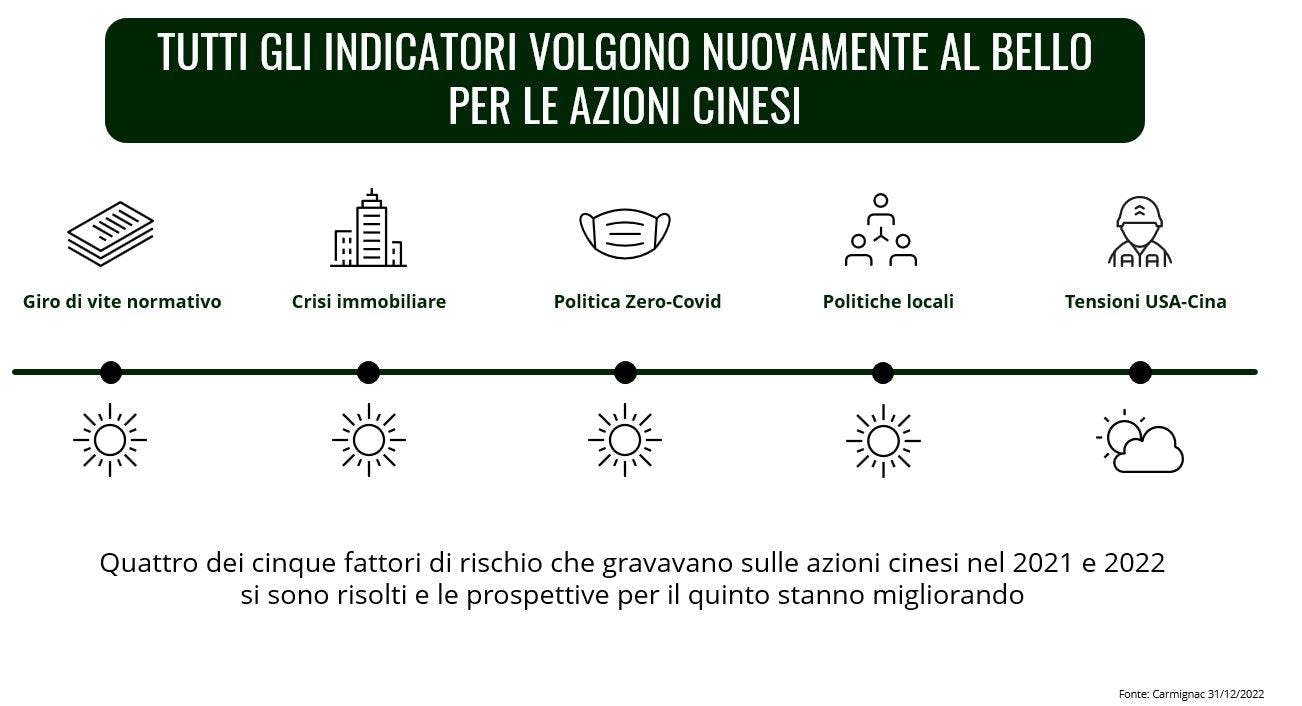

Gli asset cinesi sono andati incontro a un massiccio sell-off negli ultimi due anni a causa di cinque fattori di rischio: le verifiche normative più rigorose che hanno interessato soprattutto le grandi aziende internet, la crisi immobiliare, la politica zero-Covid, le politiche locali e le tensioni tra Cina e Stati Uniti.

Sui primi quattro punti c’è già una notevole distensione, innanzitutto perché la Cina ha posto fine al giro di vite normativo, decidendo inoltre di sostenere il settore privato, i colossi internet e il settore immobiliare. Inoltre, il governo ha dato il via a una serie di cambiamenti concreti dopo il Congresso di ottobre del Partito comunista.

La politica zero-Covid è stata revocata e l’8 gennaio la Cina ha riaperto l’economia, una decisione abbastanza improvvisa dettata dalla necessità, ma soprattutto una buona notizia per il paese e per il resto del mondo. Le tensioni tra Stati Uniti e Cina, che sono tornate a salire dopo l'incidente del "pallone spia cinese", a nostro avviso non subiranno un'escalation. Vediamo la ripresa economica post-Covid come un potente driver per le azioni cinesi nel 2023.

Nel frattempo, il Public Company Accounting Oversight Board statunitense ha dichiarato di avere concluso l’audit sul primo lotto di aziende cinesi senza rilevare problemi e ha ottenuto un accesso garantito per condurre le ispezioni sulle aziende cinesi. In tal modo il rischio di delisting di società cinesi dalle borse statunitensi è rinviato al 2025 e anzi le ultime dichiarazioni delle autorità USA fanno sempre più pensare che il delisting potrebbe essere evitato.

La notizia è giunta proprio quando alcuni esponenti di punta del governo cinese hanno annunciato durante la Conferenza centrale sul lavoro economico (il principale consesso economico del paese) che il rilancio della domanda interna sarebbe stato una priorità per il 2023.

La riapertura anticipata della Cina, il progressivo allentamento delle normative e il chiaro orientamento del governo a favore dello sviluppo della crescita ci portano a ritenere che l’economia cinese potrebbe rimettersi in movimento nel 2023, anche se la velocità della riapertura potrebbe causare alcune difficoltà nel breve termine. Ci attendiamo che il PIL cinese possa riprendere a salire nel secondo trimestre per attestarsi su un dato annuo di circa il 5,0%, il che farebbe della Cina l’unica grande economia mondiale a registrare un’accelerazione della crescita del PIL.

Prospettive di crescita solide, alimentate dalla domanda interna

Una recrudescenza dei contagi da Covid potrebbe pesare sulla spesa al consumo nella prima parte dell’anno, ma la situazione dovrebbe migliorare già nel secondo trimestre grazie alle misure di stimolo della crescita e dei consumi varate da Pechino. Anche la spesa per i consumi dovrebbe riprendersi con:

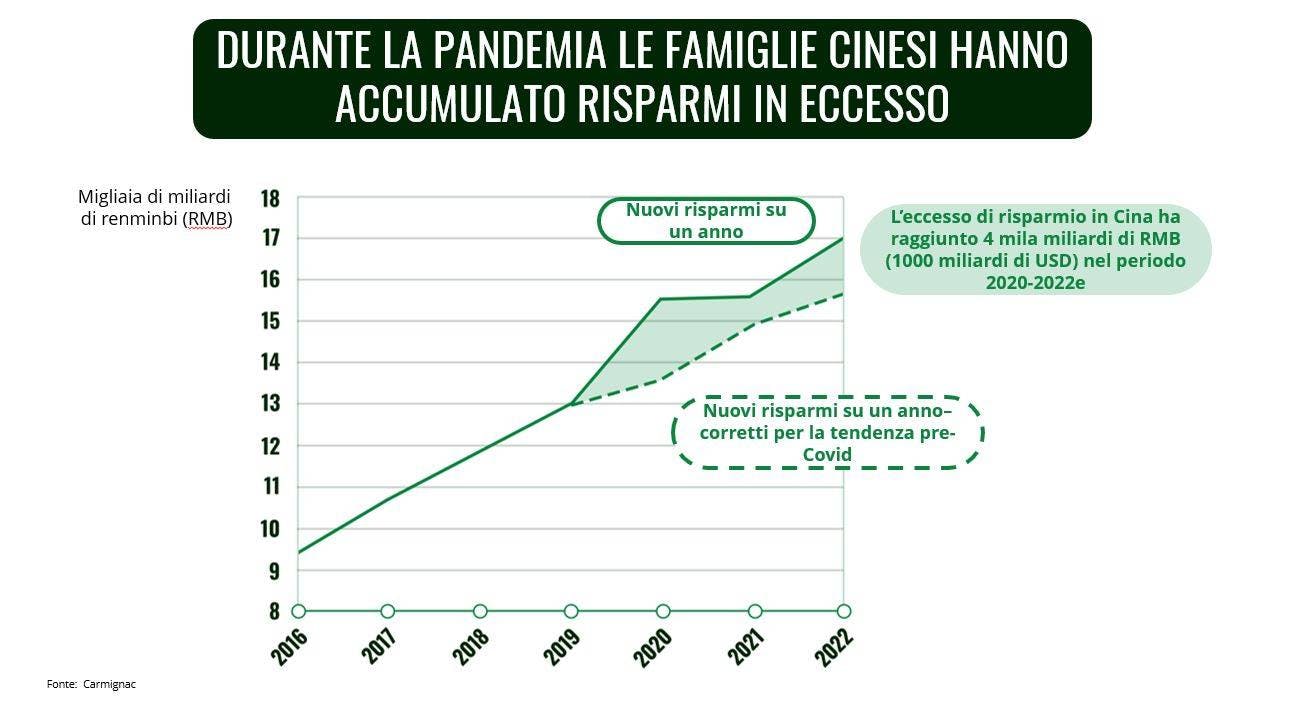

La spesa delle famiglie in risalita grazie all’eccesso di risparmio accumulato: le famiglie cinesi hanno un risparmio in eccesso di quasi 18 mila miliardi di renminbi (2,5 mila miliardi di euro), compresi 4 mila miliardi di renminbi accumulati dal 2020, in primo luogo a causa dei lockdown.

La ripresa del mercato del lavoro. Quasi un posto di lavoro su cinque in Cina implica un contatto fisico, di conseguenza la revoca della politica anti-Covid e la riapertura totale dell’economia cinese possono stimolare sia l’offerta (i posti di lavoro) che la domanda (la spesa per i consumi) e sostenere la ripresa dei consumi delle famiglie.

Altri fattori di crescita strutturale della domanda nazionale cinese sono: una popolazione di ben 1,4 miliardi di persone, un PIL pro capite di oltre USD 12.500, un tasso di consumo delle famiglie in crescita, un aumento quintuplicato dei consumi totali delle famiglie tra il 2005 e il 2020. Inoltre, se si analizzano i consumi delle famiglie in percentuale del PIL, si nota un interessante margine di aumento della spesa per i consumi, soprattutto nelle aree rurali. Il consumo delle famiglie è ora pari al 54,3% del PIL cinese, un dato relativamente basso rispetto agli altri grandi paesi emergenti e ai paesi sviluppati (82,6% negli USA1, per esempio), c’è quindi un ampio margine di miglioramento.

Tutti questi fattori fanno presagire un aumento sostenuto della spesa per i consumi in Cina che a sua volta dovrebbe far crescere negli anni a venire i ricavi delle società cinesi nei settori correlati ai beni di consumo.

Altri tre buoni motivi per prendere in considerazione le azioni cinesi

Un mercato enorme ma ancora sottorappresentato e sottoinvestito

Il mercato azionario cinese (costituito da azioni A, azioni H, ADR e azioni S) ha una capitalizzazione di borsa complessiva di oltre USD 19 mila miliardi2, seconda solo agli Stati Uniti, e conta più di 6.000 società quotate. È evidente che non può essere trascurato dagli investitori oggi.

Eppure, nonostante le dimensioni e le condizioni attuali del mercato, le azioni cinesi sono ancora sottorappresentate nei portafogli e negli indici azionari globali. Le società cinesi costituiscono appena il 3,6% dell’indice MSCI All Country World, rispetto al 60,4% delle società statunitensi e al 5,6% di quelle giapponesi. I portafogli degi investitori esteri sono sottopesati del 4% sulle azioni nazionali cinesi.

Le aziende cinesi presentano valutazioni interessanti

Anche se l’indice MSCI China ha già recuperato il 35% rispetto ai minimi toccati a ottobre3 a seguito delle aspettative di riapertura della Cina, manteniamo ancora una view costruttiva sulla Cina viste le valutazioni interessanti. L’indice MSCI China si scambia a un PER (rapporto prezzo/utili) di circa 11, di poco inferiore alla sua media decennale, mentre le azioni globali si scambiano a un PER di circa 15.

Inoltre, ravvisiamo una tendenza positiva anche per gli utili. Contrariamente agli Stati Uniti, dove si prevede un rallentamento degli utili aziendali, le società cinesi dovrebbero probabilmente registrare utili in miglioramento. La maggior parte di esse ha tagliato i costi negli ultimi tre anni, quindi la crescita del fatturato dovrebbe tramutarsi in un aumento degli utili nel 2023.

La Cina permette di diversificare i portafogli

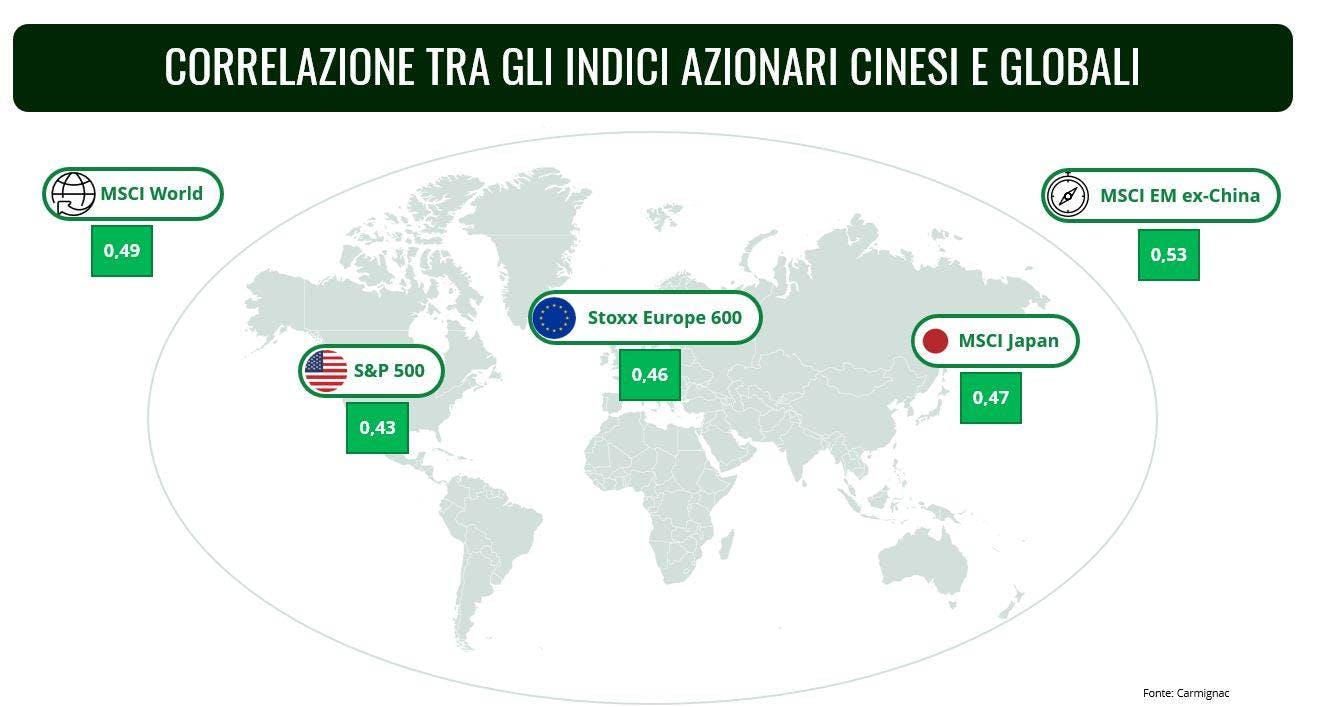

Le azioni cinesi possono essere un efficace strumento di diversificazione del portafoglio in termini di esposizione geografica, vista la bassa correlazione con altri mercati azionari (considerazione che si applica soprattutto alle azioni A).

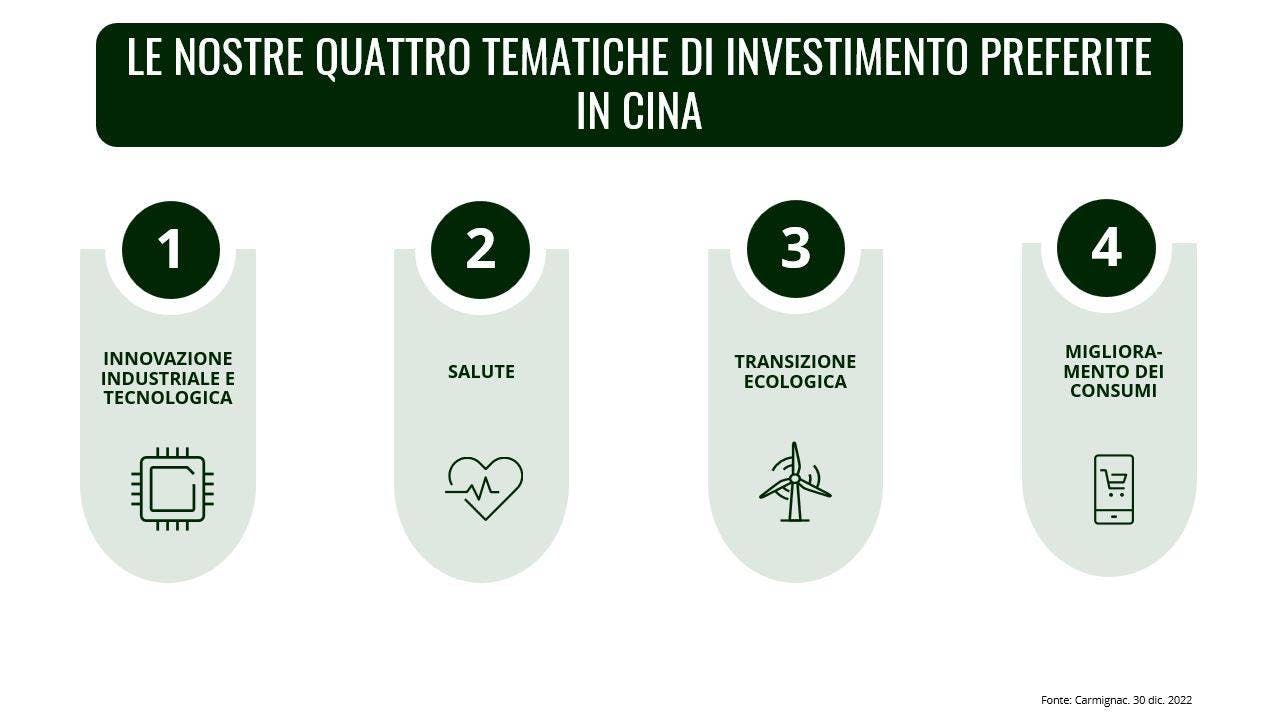

Inoltre, la società cinese è sempre più digitalizzata, urbanizzata, innovativa e attenta alla sostenibilità, tutti cambiamenti strutturali dai quali gli investitori azionari possono trarre vantaggio attraverso gli investimenti tematici. Ravvisiamo un forte potenziale soprattutto in quattro ambiti principali della New economy cinese: 1) innovazione industriale e tecnologica; 2) salute; 3) transizione ecologica; 4) miglioramento dei consumi. Quest’ultimo tema in particolare dovrebbe offrire performance interessanti nel 2023, visto il livello record di risparmi nelle mani delle famiglie cinesi.

Dopo 20 mesi difficili, il 2023 potrebbe essere l’anno della rinascita per i mercati finanziari cinesi. È solo questione di tempo prima che la Cina diventi un’asset class strategica per gli investitori internazionali. Tuttavia, anche se alcuni rischi non sono da trascurare (una nuova ondata di Covid, gli sviluppi geopolitici), crediamo che molti possano essere limitati attraverso una gestione attiva del portafoglio. In Carmignac, siamo convinti che un approccio selettivo e decorrelato dagli indici sia essenziale per intercettare le opportunità di investimento più promettenti, in particolare nel grande mercato azionario cinese. Per questo motivo i nostri investimenti in Cina sono concentrati su alcune convinzioni principali, tendenzialmente diverse dalle posizioni dei principali indici azionari cinesi.

1Fonte: Banca mondiale, spesa per i consumi in % del PIL (https://data.worldbank.org/indicator/NE.CON.TOTL.ZS?locations=CN)

2Fonte: Bloomberg, CICC Research, 2022

3Fonte: Bloomberg, rendimento dell’Indice MSCI China in USD dal 31/10/2022 al 30/12/2022